Корпоративное поглощение можно понимать как взятие одной компанией под контроль другой компании с приобретением частичного или полного права собственности. Самый распространенный способ поглощения – скупка на фондовой бирже всех или большей части акций предприятия.

Наиболее активными игроками на рынке поглощений являются ТНК (транснациональные компании). Поглощая конкурентов, они наращивают экономическую мощь и со временем становятся способными влиять не только на , но и на деятельность целых государств.

В чем различие понятий « » и «поглощение»?

Трактование терминов отличается в российском законодательстве и за рубежом. Российское законодательство предусматривает такую разницу: слияние – это процесс соединения нескольких фирм, в результате чего образуется новое юридическое лицо, а поглощение не предполагает образования нового предприятия – мелкие игроки просто входят в состав крупной . Поглощение может называться «присоединением» (в ГК РФ) и «приобретением» (в ряде экономических документов).

В зарубежной же практике два понятия во многом синонимичны – в обоих случаях выживает только одна компания, а остальные утрачивают самостоятельность.

Основные мотивы поглощений

Все мотивы для поглощений можно условно разделить на 2 группы: уменьшение издержек и стабилизация ресурсов. В рамках первой группы выделяются следующие мотивы:

- Снижение закупочных цен . Объединенная компания может рассчитывать на скидки от поставщиков, так как становится крупным заказчиком, потерять которого те не могут себе позволить.

- дублирующих функций . Смысл этого мотива заключается в следующем: поглощенная компания лишается управляющего персонала, так как их функции могут взять на себя менеджеры главной фирмы. Масштаб производства сохраняется при снижении издержек на заработную плату.

- Использование НИОКР . снижаются благодаря более эффективному использованию потенциала поглощенной фирмы, что является следствием интеграции инновационных разработок главной компании.

Ко второй группе относятся следующие мотивы:

- Взаимодополняющие ресурсы . Поглощение целесообразно, если поглощаемая компания имеет доступ к тем ресурсам, которые главная не может достать.

- Крупные контракты . С каждым поглощением компания становится более мощной, а значит, способной бороться за крупные государственные контракты и лоббировать свои интересы на высшем уровне.

- Стремление к монополии . С помощью поглощений фирмы стремятся «обуздать» ценовую конкуренцию, что противоречит российскому законодательству.

- Диверсификация . С помощью поглощений компании снижают риск, диверсифицируя производство. Диверсификация дает возможность эффективно использовать избыточные ресурсы.

Классификации поглощений

Выделяют следующие виды поглощений:

По признаку законности поглощение может быть произведено законными способами (например, покупка у собственника или скупка долгов), или незаконными (подкуп должностных лиц, подделка документов). При «сером» поглощении используется смешанная схема – комбинируются законные и незаконные средства.

По цели поглощения делятся на следующие виды:

- Спекулятивное . Поглощение производится с целью дальнейшей перепродажи фирмы.

- Производственное . В результате поглощения получает необходимые активы.

- Территориальное . Предприятие с помощью поглощения планирует сделать свое положение в определенной географической зоне более устойчивым.

- Отраслевое . Фирма рассчитывает повысить долю рынка.

- Конкурентное . За счет такого поглощения фирма избавляется от конкурента. Поглощенная компания, как правило, получает другой профиль и перепродается.

По методике работы поглощение может быть:

- Агрессивным . На руководство оказывается давление через жалобы и поиск компромата.

- Административным . Поглощение происходит принудительно по распоряжению органов власти. Причина не связана с корпоративным управлением – ей может быть, например, загрязнение экологии.

- Юридическим . На руководство оказывается давление в виде судебного преследования.

- Функциональным . Поглощение производится благодаря быстрой работе и наличию специальных технологий у поглотителей.

- Криминальное . При поглощении используется одна или несколько незаконных схем.

Как защититься от поглощения?

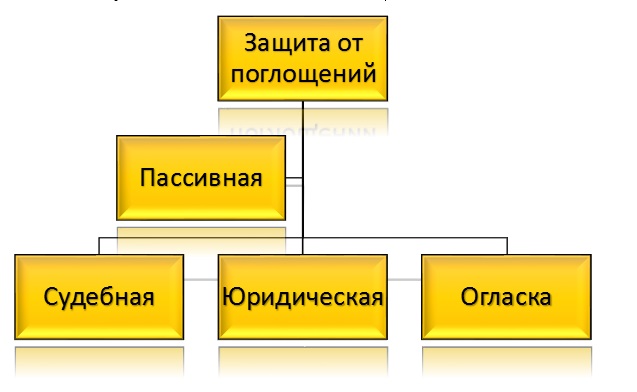

Выделяют следующие методы защиты от поглощений:

- 1. Пассивная защита – предприятие организует свою деятельность так, чтобы его поглощение не было выгодным другим игрокам отрасли.

- 2. Судебная защита – при агрессивном поведении других игроков компания сразу подает иск в суд.

- 3. Юридическая защита заключается в выстраивании эффективных юридических схем. Однако такой метод защищает лишь от законных поглощений.

- 4. Огласка – корпоративный конфликт сразу выносится в СМИ: как правило, это отпугивает агрессоров.

Также существует функциональная защита от поглощений, заключающаяся в комбинировании всех вышеописанных методов.

Белорусский государственный университет

Экономический факультет

Кафедра менеджмента

Заочное отделение

Корпоративные стратегии: слияние и поглощение

Выполнила:

Марчук Наталья Эдуардовна

студентка 4 курса

отделения «Международный менеджмент»

Проверил:К.э.н. Марушко Д.А.

Введение

1. Теоретические основы слияний и поглощений

1.1 Сущность и причины слияний и поглощений

1.2 Эффект синергии и распределение выгод

1.3 Анализ экономических выгод и издержки слияний

2. Практические аспекты слияний и поглощений

2.1 Особенности слияний и поглощений в различных странах

2.2 Практика слияний и поглощений в Республике Беларусь

Заключение

Список использованных источников

Для многих компаний слияния и поглощения являются неотъемлемым элементом корпоративных стратегий. Рост бизнеса за счет внутренних источников накопления порой оказывается медленным и неопределенным. Посредством слияний и поглощений компания может приобрести мощный импульс к развитию.

С другой стороны, слияния и поглощения - инструмент конкурентного соперничества за ресурсы, рынки сбыта, каналы распределения, технологии, ноу-хау. От того, насколько компания эффективно использует внешние возможности для решения своих внутренних стратегических задач, напрямую зависит ее конкурентоспособность.

Объектом исследования в курсовой работе является слияние/поглощение.

Предметом исследования являются выгоды и издержки слияний и поглощений.

Целью исследования является изучение практики осуществления слияний и поглощений в зарубежных странах и Республики Беларусь, для чего ставятся следующие задачи:

1. Изучить сущность и причины слияний и поглощений,

2. Определить эффект синергии и распределение выгод,

3. Провести анализ экономических выгод и издержек слияний и поглощений,

4. Изучить практические аспекты слияний и поглощений.

В процессе работы мы будем опираться на исследования отечественных и зарубежных ученых (А. Дамодаран и др.), занимающихся проблемами слияний и поглощений, и основывать выдвигаемые нами положения на общих методологических установках, сформулированных и принятых в отечественной науке. Мы будем оперировать понятиями и категориями, выработанными в трудах специалистов по коммерческой деятельности, экономике, финансам, кредиту и маркетингу.

Для осмысления и изложения теоретических положений и результатов обобщения исследуемого материала в работе использовались общие методы научного познания, такие как методы теоретического исследования (восхождение от абстрактного к конкретному) и методы, используемые как на эмпирическом, так и на теоретическом уровне исследования (абстрагирование, анализ и синтез, индукция и дедукция, моделирование).

Приведенный в работе аналитический материал правильно и объективно отражает состояние исследуемого процесса, а все заимствованные из литературных и других источников теоретические, методологические и методические положения и концепции сопровождаются ссылками на их авторов.

Слияния и поглощения компаний - один из самых распространенных путей развития, к которому прибегает в настоящее время большинство даже самых успешных компаний. Этот процесс в современных условиях становится явлением обычным, практически повседневным.

Так как «слияния и поглощения» - достаточно новое обособленное экономическое понятие, то раскрытие его в современной экономической литературе недостаточно широко и детально проработано, тем более что существуют определенные различия в толковании понятия «слияние компаний» в зарубежной и отечественной теории и практике.

В соответствии с общепринятыми за рубежом подходами под слиянием подразумевается любое объединение хозяйствующих субъектов, в результате которого образуется единая экономическая единица из двух или более ранее существовавших структур .

В зарубежной практике под слиянием может пониматься объединение нескольких фирм в результате которого одна из них выживает, а остальные утрачивают свою самостоятельность и прекращают существование. Английские аналоги рассматриваемых понятий имеют неоднозначное значение :

Merger- поглощение (путем приобретения ценных бумаг или основного капитала), слияние (компаний);

Acquisition- приобретение (например, акций), поглощение (компании);

Mergerandacquisitions - слияния и поглощения компаний.

Поглощение компанииможно определить как взятие одной компанией другой под свой контроль, управление ею с приобретением абсолютного или частичного права собственности на нее. Поглощение компании зачастую осуществляется путем скупки всех акцийпредприятия на бирже, чтоозначаетприобретение этого предприятия.

Основными игроками на рынке слияний/поглощений являются крупные транснациональные компании (ТНК). Объединяясь и поглощая своих конкурентов, они концентрируют в своих рукахэкономическую власть, становятся способными оказывать влияние не только на отдельные рынки, нои на деятельность отдельных государств.

Одним из фундаментальных принципов деятельности компаний в современной рыночной экономике является выявление и создание условий для собственного развития. Данный процесс происходит путем товарных и производственных инноваций, выхода на другие географические рынки, а также повышения эффективностидеятельности. Ожидаемым результатом проведения этих мероприятий является воздействие на различные параметры, такие как: издержки, прибыль, конкурентные преимущества, доля рынка, зависимость компании от негативного воздействия внешних факторов, экономическая устойчивость компании и др. Изменение тех или иных параметров отражается на котировках акций компании и служит индикатором эффективности ее функционирования.

Однако проблема состоит в том, что компания функционирует на рынке не изолированно от других участников рыночных отношений, а подвергаясь различным по силе и направлению действиям на нее.

Стратегия является столпом, на котором основывается управление развитием компаний. Под корпоративной стратегиеймы будем подразумевать совокупность результатов анализа компании, её стратегических целей, механизмов их достижения, ресурсы, необходимые для реализации поставленных стратегических целей, и управление процессом достижения стратегических целей, а также адаптацию стратегии к изменяющимся факторам воздействия внешней среды. Помимо этого, корпоративная стратегия подразумевает наличие и использование компанией каких-либо уникальных факторов создания стоимости, недоступных конкурентам. Использование и культивирование данного преимущества позволяет каждой компании создавать собственную стратегию, которую будет невозможно воспроизвести конкурентам .

Деятельность корпорации предполагает постоянное развитие для повышения конкурентных преимуществ, возможностей предоставления более дешевой и качественной продукции, повышения прибыльности бизнеса, усвоения новых регионов и каналов сбыта, создания инновационных продуктов и т.п.

Стремление к росту ставит компанию перед выбором между двумя возможностями реализации данных стратегических решений: расширения за счет использования внутренних ресурсов, т.е. реинвестирования прибыли, и расширения за счет слияний и поглощений, т. е. внешней экспансии (см. рисунок 1.1).

Рисунок 1.1 Возможные варианты реализации стратегических решений

Стратегия расширения за счет собственных ресурсов предполагает инвестирование в создание новых продуктов, предприятий, отделений, исследований и проектов. Таким образом, стратегия расширения за счет слияний и поглощений - это совокупность целей, которых стремится достичь корпорация в рамках корпоративной стратегииза счет объединений с другими компаниями; механизмы, ресурсы, технологии и тактические мероприятия, осуществляемые для достижения данных целей, а также управление процессом достижения данных целей в условиях изменяющихся факторов внешней среды. Стратегия расширения за счет слияний или поглощений разрабатывается на основе общей стратегии корпорации. Сопоставляются цели корпорации и возможности достижения их за счет слияний или поглощений. Выбор компаниями стратегии расширения за счет слияний или поглощений обусловливается стремлением добиться увеличения денежного потока или снижения риска быстрее либо при более низких затратах, чем при достижении той же самой цели внутренними силами.

Очевидно, что развитие за счет слияний и поглощений обладает рядом преимуществ по сравнению с органическим ростом при принятии любого из трех приведенных выше стратегический решений. Однако реализация стратегии сопряжена с рядом трудностей, которые компании должны учитывать при выборе данного вида развития.

Исходя из стремления компаний к максимизации прибыли, большинство мотивов, побуждающих компании сливаться/поглощать, можно разделить на следующие группы :

1. Мотивы уменьшения оттока ресурсов (имеются в виду, прежде всего денежные ресурсы, являющиеся издержками предприятия).

2. Мотивы увеличения/стабилизации притока ресурсов.

3. Нейтральные по отношению к движению ресурсов мотивы.

К первой группе мотивов,нацеленных, прежде всего, на уменьшение издержек, можно отнести следующие:

1.1 Экономия масштабов. Экономия, обусловленная масштабами, достигается тогда, когда средняя величина издержек на единицу продукции снижается по мере увеличения объема производства продукции. Один из источников такой экономии заключается в распределении постоянных издержек на большее число единиц выпускаемой продукции. Основная идея экономии за счет масштаба состоит в том, чтобы выполнять больший объем работы на тех же мощностях, при той же численности работников, при той же системе распределения и т.д. Иными словами, увеличение объема позволяет более эффективно использовать имеющиеся в наличии ресурсы. Однако надо помнить, что существуют определенные пределы увеличения объема производства, при превышении которых издержки на производство могут существенно возрасти, что приведет к падению рентабельности производства.

Отклонения от оптимального, с точки зрения издержек, на единицу продукции и объема производства возможны в обе стороны. Недопроизводство из-за недостатка заказов и перепроизводство из-за недостатка мощностей (например, если вследствие срочности заказа станок работает на предельной скорости, потребляя больше ресурсов на единицу выпускаемой продукции). Оба отклонения могут быть выровнены после удачного слияния/поглощения.

Следует отметить, что данный мотив особенно характерен для горизонтальных слияний.

1.2 Мотив повышения эффективности работы за счет централизации функций

Объединяясь, компании приобретают дополнительный рычаг снижения закупочных цен.

Это может быть достигнуто как путем увеличения совокупного объема закупок и приобретения тем самым возможности пользоваться дополнительными скидками, так и путем прямой угрозы смены поставщика. Одна лишь централизация закупок канцелярских принадлежностей может сэкономить новообразованной компании массу денежных средств.

1.3. Мотив ликвидации дублирующих функций. Данный мотив тесно связан с мотивом экономии на масштабах. Смысл здесь заключается, прежде всего, в том, что сокращается управляющий и обслуживающий персонал и расширяются функции за счет устранения дублирования функций различных работников и централизации ряда услуг.

Многие компании добиваются значительной экономии в краткосрочной перспективе за счет централизации маркетинга и сбыта, возможности предлагать дистрибьюторам более широкий ассортимент продуктов, использовать общие рекламные материалы.

Получение экономии путем ликвидации дублирования особенно характерно для горизонтальных слияний. Но и при образовании конгломератов возможно ее достижение. В этом случае добиваются экономии за счет устранения дублирования функций различных работников и централизации ряда услуг в таких сферах, как бухгалтерский учет, финансовый контроль, делопроизводство, повышение квалификации персонала и общее стратегическое управление компанией. Кроме того, отпадает необходимость дублирования программного обеспечения, приобретение лицензий на использование которого требует, как правило, затраты немалых средств.

1.4. Мотив устранения неэффективности управления.

Распространение качественного менеджмента на поглощаемую компанию и привнесение более совершенных технологий управления способны стать важным фактором успеха объединенной структуры.

При желании всегда можно найти компании, в которых возможности снижения затрат и повышения объемов продаж и прибыли остаются не до конца использованными, компании, страдающие от недостатка таланта или мотивации руководителей, т.е. компании, имеющие неэффективный аппарат управления. Такие компании становятся естественными кандидатами на поглощение со стороны фирм, имеющих более эффективные системы управления. В некоторых случаях «более эффективное управление» может означать просто необходимость болезненного сокращения персонала или реорганизации деятельности компании.

1.5 Мотив кооперации в области НИОКР.Выгоды от слияния могут быть получены в связи с экономией на дорогостоящих работах по разработке новых технологий и созданию новых видов продукции. С помощью слияний/поглощений могут быть соединены передовые научные идеи и денежные средства, необходимые для их реализации. Одна фирма может иметь выдающихся исследователей, инженеров, программистов, но не обладать соответствующими производственными мощностями и сетью реализации, необходимыми для извлечения выгоды от новых продуктов, которые ими разрабатывались. Другая компания может иметь превосходные каналы сбыта, но ее работники лишены необходимого потенциала. Вместе же компании способны плодотворно функционировать.

Специалисты, передовые в технологическом отношении отрасли, связанные с производством и использованием наукоемкой продукции, технологических новинок, сверхсложной техники, становятся главной сферой интересов слияний.

Следует отметить, что данный мотив пересекается с мотивами ликвидации дублирования, взаимодополнения и эффекта масштабов, однако его важность для будущего предприятия позволяет выделить его в отдельную группу.

1.6. Мотив преимуществ на рынке капитала. Крупные ТНК добиваются более выгодных условий кредитования. Размер компании нередко сам по себе является гарантом стабильности и позволяет получать более высокий кредитный рейтинг, что, как правило, открывает доступ к более дешевым кредитам.

Как и в случае с поставщиками, финансовые организации дорожат крупными клиентами, что позволяет новообразованной компании эффективнее использовать инструменты давления.

1.7. Мотив уменьшения отчислений в бюджет.Нередко одной из веских причин слияний/поглощений является сокращение налоговых платежей.

Ко второй группе мотивов, нацеленных на увеличение/стабилизацию ресурсных поступлений, можно отнести:

2.1. Мотив взаимодополняющих ресурсов. Слияние может оказаться целесообразным, если две или несколько компаний располагают взаимодополняющими ресурсами. Эти компании после объединения будут стоить дороже по сравнению с суммой их стоимостей до слияния, так как каждая приобретает то, чего ей не хватаю, причем получает эти ресурсы дешевле, чем они обошлись бы ей, если бы пришлось их создавать самостоятельно.

Слияния в целях получения взаимодополняющих ресурсов характерны как для крупных фирм, так и для малых предприятий. Зачастую объектом поглощения со стороны крупных компаний становятся малые предприятия, так как они способны обеспечивать недостающие компоненты для успешного функционирования первых. Малые предприятия создают подчас уникальные продукты, но испытывают недостаток в производственных, технических и сбытовых структурах для организации крупномасштабного производства и реализации этих продуктов. Крупные компании чаше всего сами в состоянии создать необходимые им компоненты, но можно гораздо дешевле и быстрее получить к ним доступ, поглотив компанию, которая их уже производит.

2.2. Мотив приобретения крупных контрактов.Уновой компании появляется достаточно мощностей, чтобы конкурировать за крупные, в том числе государственные, контракты - возможность, которой не обладала ни одна из объединявшихся компаний. Получение такого контракта обеспечивает оптимальную загрузку мощностей и позволяет реализовать экономию масштабов. Крупнейшие ТНК обладают также достаточной экономической мощью, чтобы лоббировать свои интересы, тем самым, становясь еще сильнее.

2.3. Мотив преимуществ на рынке капитала.Размер компании, будучи гарантом стабильности, позволяет получать необходимые кредитные средства, от которых зависит дальнейшее развитие компании. Кроме того, у компании появляется больше возможностей оптимального использования капитала внутри нее самой. Использование трансфертных цен, внутренняя диверсификация капитала, установление в рамках концерна регулируемой конкуренции за капитал - лишь некоторые из возможных сценариев оптимизации работы с капиталом внутри компании.

2.4. Мотив монополии. Порой при слиянии, прежде всего горизонтального типа, решающую роль (гласно или негласно) играет стремление достичь или усилить монопольное положение. Крупная организация обладает большим рыночным влиянием (marketpower), что исключительно важно в современных условиях, когда господствуют различные модели несовершенной конкуренции вплоть до монополии (особенно на относительно замкнутых региональных рынках). Слияние в данном случае дает возможность компаниям обуздать ценовую конкуренцию. Однако антимонопольное законодательство ограничивает слияния с явными намерениями повысить цены. Иногда конкуренты могут быть приобретены и затем закрыты, потому что выгоднее выкупить их и устранить ценовую конкуренцию, чем опустить цены ниже средних переменных издержек, заставляя всех производителей нести существенные потери.

2.5. Диверсификация производства. Возможность использования избыточных ресурсов. Важным источником положительной синергии является увеличение диверсификации (как в отношении предлагаемых товаров и услуг, так и географической), что снижает общую рискованность операций и гарантирует средний объем поступлений. Это само по себе является стимулом для слияний компаний, специализирующихся в разных областях. Диверсификация помогает стабилизировать поток доходов, что выгодно и работникам данной компании, и поставщикам, и потребителям (через расширение ассортимента товаров и услуг).

2.6. Мотив доступа к информации (ноу-хау).Информация как ресурс играет все большую роль в деятельности компаний. Приобретая компанию, вместе с видимыми активами предприятие получает в свое распоряжение дополнительные знания о продуктах и рынке. Как правило, новая компания привносит с собой и наработанную сеть клиентов, которые связаны с ней личными отношениями. Внутрифирменные культуры могут как взаимообогатить друг друга, так и стать камнем преткновения в совместной деятельности. Поэтому так важны интеграционные мероприятия на всех стадиях слияний/поглощений. Неуверенность в будущем и риск быть уволенным приводят к массовой флуктуации, прежде всего наиболее квалифицированных сотрудников и работников высшего звена, которые легко находят новые предложения на рынке труда. Нередко с ними уходят и крупные клиенты.

Строго говоря, получение доступа к новой, более дешевой информации/ноу-хау (о рынке, продуктах, менеджменте) в ходе слияния поглощения избавляет компанию от необходимости тратить огромные средства на консалтинговые услуги третьих фирм, тем самым, экономя денежные средства.

К третьей группе нейтральных по отношению к движению ресурсов мотивов относятся:

3.1. Мотив разницы в рыночной цене компании и стоимости ее замещения. Зачастую проще купить действующее предприятие, чем строить новое. Это целесообразно тогда, когда рыночная оценка имущественного комплекса целевой компании-мишени значительно меньше стоимости замены ее активов.

Разница в рыночной цене компании и стоимости ее замещения возникает из-за несовпадения рыночной и балансовой стоимости приобретаемой фирмы. Рыночная стоимость фирмы базируется на ее способности приносить доходы, чем и определяется экономическая ценность ее активов. Если говорить о справедливой оценке, то именно рыночная, а не балансовая стоимость будет отражать экономическую ценность ее активов, практика же показывает, что рыночная стоимость очень часто отклоняется от балансовой (инфляция, моральный и физический износ и т. п.).

3.2. Мотив разницы между ликвидационной и текущей рыночной стоимостью (продажа «вразброс»). Иначе этот мотив можно сформулировать следующим образом: возможность «дешево купить и дорого продать». Нередко ликвидационная стоимость компании выше ее текущей рыночной стоимости. В этом случае фирма, даже при условии приобретения ее по цене несколько выше текущей рыночной стоимости, в дальнейшем может быть продана по частям, с получением продавцом значительного дохода (если активы фирмы могут быть использованы более эффективно при их продаже по частям другим компаниям, имеет место подобие синергетического эффекта).

Данный мотив особенно типичен для нынешней действительности. Большое количество финансовых структур, приобретя долю предприятия, приводит его в короткие сроки к банкротству в целях продажи по частям. При этом банкротятся не только абсолютно неэффективные компании, но и исправно действующие. Секрет заключается в том, что исходя из сегодняшней экономической ситуации, финансовые структуры не заинтересованы в проведении долгосрочного инвестирования с риском неполучения ожидаемой отдачи в будущем, в то время как есть возможность практически без риска добиться значительно большей рентабельности, распродавая производственные фонды.

Положительным моментом данной схемы можно назвать уничтожение технологически старых и физически изношенных фондов. Однако вопрос о том, начнется ли инвестирование в новые фонды после очистки от старых, остается открытым.

3.3. Мотив защиты от поглощений

Помимо традиционных мотивов интеграции могут встречаться и специфические. Так, слияния для некоторых компаний представляют собой один из немногих способов противостояния экспансии на рынок более мощных западных конкурентов. В качестве последней попытки защититься от поглощения некоторые фирмы прибегают к объединению с «дружественной компанией». Нередко в качестве метода защиты производится покупка активов, которые не понравятся захватчику или которые создадут антимонопольные проблемы.

Одним из ключевых мотивов слияний и поглощений является извлечение синергетического эффекта, т.е. повышение уровня экономической эффективности консолидированной компании за счет реализации возникающих преимуществ по сравнению с эффективностью компаний - участниц сделки, например, более масштабной деятельности или оптимизации условий выполнения функций укрупненным банком. Однако в значительном числе случаев процесс слияний и поглощений, ориентированный на ожидание проявления синергетических эффектов, терпит неудачу. Отрицательные последствия могут затронуть интересы государства, основных собственников и акционеров организации как до осуществления сделки, так и после нее. Дополнительно к этому возможна неверная оценка возможностей настройки деятельности объединенного предприятия .

Под синергией принято понимать повышение эффективности деятельности объединенной фирмы сверх того, что две фирмы могут или должны выполнять как независимые. Под эффективной синергией понимается извлечение дополнительных экономических выгод от оптимальной консолидации актива компаний при сохранении требования к допустимому риску.Так же необходимо разработать процедуры оценки количественных показателей, характеризующих эффективную синергию с учетом факторов случайности. В качестве меры случайности разумно принять вероятность продажи консолидированной компании, структура активов которой предварительно оптимизирована. В основу подхода положен главный принцип современной экономической деятельности: принимаемые решения должны повышать стоимость компании. Слияния и поглощения в конечном итоге создают новую стоимость, и эта стоимость должна максимизироваться при условии, что выполняются требования к уровню допустимого риска предпринимательской деятельности.

Эффективная синергия реализуется за счет оптимизации объединяемых активов.

Обычно рассматривают следующие источники синергии слияний и поглощений :

Увеличение доходов;

Сокращение расходов;

Усовершенствование процессов;

Финансовая экономия.

В более структурированном представлении А. Дамодаран выделяет операционную синергию,которая позволяет компаниям повысить операционный доход и/или поднять темпы роста, а также финансовую синергию,увеличивающую денежные потоки и/или снижающую стоимость привлеченного капитала. В свою очередь, в операционной синергии выделяются ее источники:

1) экономия от масштаба;

2) возможность повышать цену;

3) объединение различных функциональных сил;

4) ускоренный рост на новых или существующих рынках.

Для финансовой синергии источниками служат следующее:

1) возможность использования избыточных денежных средств для осуществления нереализуемых до слияний и поглощений проектов;

2)рост возможности заимствования;

3)выигрыш на налогах.

Отметим, что в результате слияния консолидированная компания располагает, как правило, более высоким разнообразием активов по сравнению с компаниями-участницами сделки, что позволяет при сохранении прежнего уровня риска достигать более высокой доходности активов. Таким образом, если пересмотр портфеля активов осуществить оптимальным образом, то возможно создать дополнительный источниксинергии.

Извлечение синергетических эффектов за счет укрупнения бизнеса анализируют, главным образом, в аспектах возможного сокращения производственных издержек. Аналитики обычно проводят также и дополнительный анализ увеличения доли консолидированного банка на рынке в перспективе. При этом остается без должного внимания корпоративная деятельность до и после слияний и поглощений. Как правило, крупные компании для обеспечения ликвидности активов и создания источников финансирования формируют портфели активов. После консолидации компании возникает необходимость рационально пересмотреть структуру активов. Новый уровень разнообразия финансовых и реальных активов предоставляет потенциал достижения большей доходности инвестиций по сравнению с доходностями исходных портфелей активов компаний, если удовлетворяется прежнее требование к допустимому риску. Оптимальный пересмотр объединенных активов дает возможность создать дополнительную стоимость. Эта стоимость является результатом оптимизации взаимодействия активов.

Необходимо провести сравнительную характеристику возможностей, которые предоставляет выбор стратегии расширения за счет слияний или поглощений, и сложностей, которые могут быть связаны с реализацией данной стратегии расширения.

Выделим сравнительные преимущества и сложности реализации стратегии расширения за счет слияний или поглощений (см. таблицу 1.1).

Таблица 1.1 Преимущества и сложности, связанные с реализацией стратегии расширения за счёт слияния и поглощения

| Преимущества реализации стратегии за счёт слияния или поглощения | Сложности, связанные с реализацией стратегии расширения за счёт слияния или поглощения |

| 1. Экономия времени при достижении поставленной цели | 1. Сложности с оценкой компании-цели |

| 2. Снижение издержек адаптации | 2. Сопротивление компании-цели |

| 3. Снижение издержек конкуренции | 3. высокие финансовые расходы |

| 4. Объединение ресурсов, позволяющих добиться дополнительных преимуществ | 4. Проблемы объединения компании после проведения сделки слияния |

| 5. Экономия на транзакционных издержках | 5. Сложности с персоналом и организационной культурой |

| 6. Получение доступа к стратегическим активам |

Рассмотрим подробнее преимущества реализации стратегии расширения за счет слияний и поглощений.

Одним из главных условий, которые учитывают компании при планировании pacширения за счет слияний или поглощений, является возможность экономии времени при достижении поставленной цели.Рост через слияния и поглощения может быть более быстрым в условиях необходимости оперативного реагирования на сложившуюся ситуацию. Возможности для расширения могут быть привлекательными в течение определенного времени, и органический рост может не позволить ими воспользоваться. Объединение с другой компанией сэкономит время и необходимое для создания собственной компании, поиска поставщиков, наладки производственных процессов и формирования дистрибьюторской сети.

Следующий немаловажный фактор, влияющий на способ реализации стратегии расширения, - возможность снижения издержек адаптации.Например, компания принимает решение осуществлять деятельность в другом географическом регионе. В данном случае слияния или поглощения с местными компаниями являются менее затратными и рискованными, поскольку снижаются издержки адаптации к специфическим для данного региона условиям функционирования. Наглядными являются примеры, когда крупные банки, стремясь проникнуть в другие peгионы, поглощают местные банки со сложившейся филиальной структурой и клиентской базой, а также поглощения крупными операторами сотовой связи более мелких компаний данной отрасли в иных географических областях .

Важное значение также имеет возможность снижения издержек конкуренции. Стратегия может предполагать экспансию компаний в другие отрасли. Стремление компании к освоению нового для неё бизнеса может быть продиктовано такими целями, как, например, выравнивание денежных потоков либо освоение отрасли с большими перспективами. Создание собственного предприятия в новой отрасли может быть сопряжено с издержками на преодоление барьеров вхождения и издержками конкурентной среды.

Нередко компании ставят цельювозможность объединения ресурсов, позволяющего добиться дополнительных преимуществ.Такими преимуществами могут быть экономия на издержках и рост доходов сверх суммы данных изменений, которые возможно произвести по отдельности. Выявление возможностей получения операционных преимуществ, ввиду сокращения дублирующих функций, стимулирует компании к выбору стратегии роста за счет слияний и поглощений. Также причиной, по которой компании выбирают данный механизм развития, является наличие у компаний-целей тех или иных возможностей или ресурсов, которые могут позволить эффективно противостоять более крупным конкурентам. Примером может служить слияние небольшой компании биоинженерной или компьютерной отрасли, обладающей ноу-хау, с компанией-конкурентом, располагающей финансовыми ресурсами, объединение данных ресурсов дает конкурентные имущества и выгодно обеим сторонам сделки.

Стратегическое решение относительно вертикальной интеграции может обеспечивать возможность экономии на транзакционных издержках.Данное условие является наиболее характерным для принятия компаниями решений о слияниях или поглощениях в отношении собственных поставщиков или клиентов. В большинстве случаев данная стратегия расширения экономически неоправданна, чем создание собственных производств либо каналов сбыта. Рыночные отношения с независимыми поставщиками и клиентами могут не устраивать компании ввиду больших операционных расходов. Объединение операций, расширение технологических возможностей, обеспечение устойчивого канала распределения или канала поставок, снижение издержек рынка, решений проблемы дебиторской задолженности, а также повышение рыночной мощи и усиление барьеров вотрасли - те преимущества, которыми может быть обеспечена компания при объединении с компаниями - партнерами по бизнесу. Примером данных объединений может служить ситуация, когда нефтедобывающая компания приобретает нефтеперерабатывающий завод, сеть автозаправочных станций или компанию, занимающуюся разведкой нефтяных месторождений.

Выбор реализации стратегии расширения за счет слияний или поглощений может предоставлять доступ к стратегическим активам:патентам, лицензиям и НИОКР. В условиях органического роста данные активы могут быть труднодостижимы или недоступны.

Принимая во внимание данные возможности, и учитывая другие положительные факторы, компании также должны иметь представление и о негативных последствиях данного решения и трудностях, которые оно может повлечь.

Одной из наиболее существенных сложностей, с которой компании могут столкнуться еще на начальных этапах планирования сделки, является оценка компании-цели. Каждая компания обладает собственным уникальным набором характеристик, которые могут не учитываться в стандартных методах оценки. Выявление данных характеристик и определение их роли в будущей интегрированной компании способны существенно влиять на стоимость сделки. Другой важный момент при проведении оценки - непредоставление информации (или ограничение доступа к ней), необходимой для проведения процедуры, что весьма затрудняет определение реальной стоимости бизнеса. Данная проблема характерна для недружественных поглощений.

Стремление кполучению дополнительных выгод от объединения компаний побуждает компании платить премии сверх рыночных цен за компании-цели, однако зачастую эффекты от данных выгод являются переоцененными или трудно осуществимыми.

Также в процессе планирования сделки компании могут испытывать сопротивление компании-цели.В случае недружественного поглощения менеджмент компании может предпринимать ответные меры. Практика осуществления процессов слияний и поглощений сформировала определенные механизмы защиты от поглощений. Все меры по сопротивлению поглощению можно разделить на две части - превентивные и активные действия.

При планировании сделок слияний или попечении компании должны учитывать, что зачастую они будут связаны с повышенными финансовыми расходами. Осуществление процесса слияний или поглощений требует больших затрат на его финансирование. Слияния могут быть оплачены деньгами, ценными бумагами либо комбинацией акций и ценных бумаг. В зарубежной практике широкое применение получила техника финансирования с привлечением заемного капитала для покупки акций компаний. Обеспечением долга могут выступать будущие денежные поступления, генерируемые объединенной компанией. Поскольку финансирование слияний - рискованный проект, для его осуществления обычно привлекается синдикат банков с целью распределения рисков между несколькими банками.

На заключительных стадиях процесса слияний или поглощений могут возникнуть проблемы объединения компаний после проведения сделки слияния.Это один из самых сложных этапов в слиянии компаний. Объединение операций, производств, каналов сбыта, финансов, технологий требует значительных усилий менеджмента обеих компаний. Определение выгод интеграции, глубина и время интеграции должны быть проанализированы и разработаны заранее. Успех всей сделки зависит именно от этой стадии и того, каким образом она будет осуществлена.

Также немаловажным фактором являются различные сложности с персоналом и корпоративной культурой. Адаптация корпоративных культур двух разных компаний может сильно затормозить процесс извлечения выгод от слияния и потребовать значительных временных, финансовых и управленческих ресурсов на перестройку. Другой проблемой может стать распределение мест в совете директоров и исполнительных органах объединенной компании среди бывших управляющих. Стремление устранить дублирующие отделы и функции, такие как, например, бухгалтерия, отдел маркетинга, финансовый отдел, приводят к сокращению рабочих мест и увольнению сотрудников, что требует выплаты пособий.

Если для белорусского бизнеса слово сочетание «поглощение компании» имеет негативный оттенок, то в западной экономике в настоящее время наблюдается настоящий бум поглощений.

Практически ежедневно в западной прессе появляются сообщения об очередных поглощениях. Враждебный захват немецкой компании Mannesmann компанией Vodafone, слияние Daimler AG и Crysler Corp. - сделки, которые привлекли внимание широкой общественности. Также нельзя не сказать про такие крупные поглощения среди авиапроизводителей: Boeing и McDonnell; среди автомобилестроительных концернов: BMW и Rover Group, Daimler - Benz и Chrysler; нефтяных компаний: British Petroleum и Amoco, Mobil и Texaco; финансовых институтов Morgan Stabley и Dean Whitter Discovery; аудиторских фирм: Coopers&Lybrand и Pricewaterhouse. Крупные компании стремятся изыскивать дополнительные источники расширения своей деятельности, среди которых одним из наиболее популярных является поглощение компаний.

Чтобы понять причины их нынешнего роста, следует иметь в виду, что расширение масштабов компании является неотъемлемой чертой любого бизнеса. Причиной для нынешнего роста количества поглощений в странах с развитой рыночной экономикой стало несколько факторов. С одной стороны, беспрецедентный рост фондового рынка США в последнем десятилетии XX в. позволил американским фирмам достаточно легко получать денежные средства через дополнительное размещение своих акций. С другой стороны, мировой финансовый кризис поставил многие фирмы в тяжелое положение, и их акционеры и менеджмент готовы были присоединиться к более успешному конкуренту, чтобы избежать возможного банкротства. В Европе также действует две тенденции. С одной стороны, единый европейский рынок позволяет использовать эффект масштаба, что дает мощный дополнительный импульс к укрупнению фирм. С другой стороны, по мере формирования единого экономического пространства усиливается конкуренция, что вынуждает многие европейские конгломераты отказываться от непрофильного бизнеса, чтобы сосредоточиться на основном.

Процесс поглощения обладает также способностью к самоускорению. Он дает толчок в росту числа консультантов, специализирующихся на оказании содействия процессу поглощения, которые, в свою очередь, раскручивают популярность захватов, подобно маркетинговой компании, тем самым обеспечивая себе будущее.

Самое острое противоречие, которые можно выделить в поглощениях компаний на Западе - это то, что в иностранной практике данный процесс вошел в законодательное, легальное русло.

Рассматривая ситуацию в странах СНГ в сфере враждебных захватов предприятий, нужно сказать, что особенно благоприятным условием реализации поглощений является процедура банкротства, реорганизация компании.

Компании обычно ведут нормальную хозяйственную деятельность, когда впервые приходит весть о начале корпоративной войны. Такие компании уже, как правило, несут потери. Существует вероятность, что суд к этому времени принял решение по иску миноритарного акционера, которое никому не известно. Реестр акционеров, в котором определено право собственности компании на акции дочерних компаний, может быть уже изъят.

Перед менеджментом подвергшимся враждебному нападению компании неожиданно возникает сложная юридическая и экономическая проблема, которой эта компания не всегда готова противостоять. Компании, подвергшиеся захвату, оказываются в стратегически и тактически неблагоприятных условиях, которые могут стать роковыми.

Первым шагом менеджмента и крупных акционеров компании в защите интересов должны стать необходимые подготовительные меры защиты от потенциального враждебного поглощения.

В этих целях следует провести правовую и экономическую оценку того, может ли компания стать объектом захвата. Прежде всего это касается компаний, работающих в отраслях промышленности, связанных с природными ресурсами, а также мясокомбинатов, ликероводочных заводов, компаний, располагающих дорогостоящими зданиями, компаний с положительным движением денежных средств.

Для проведения полного анализа угрозы враждебного поглощения предприятия следует предварительно ответить на некоторые вопросы, в частности: поступали ли руководству спонтанные предложения о продаже доли в компании в течение последнего года; случались ли враждебные захваты других компаний в той же отрасли промышленности, в которой работает данное предприятие; является ли компания одной из компаний отрасли, в которой может быть осуществлена консолидация; является ли отрасль составной частью большого количества небольших самостоятельных предприятий, которые в Советском Союзе управлялись как звенья единой отрасли (производственного цикла), выполняющей единый общий производственный план; существует ли наметившаяся тенденция консолидации компаний аналогичной отрасли промышленности в несколько крупных промышленных групп за рубежом; есть ли среди руководителей или членов совета директоров компании те, кто занимают должности или исполняют обязанности членов совета директоров в какой-либо крупной финансово-промышленной группе; входят ли бывшие руководители или бывшие члены совета директоров в крупную, хорошо финансируемую группу.

Менеджмент, безусловно, обладает возможностями предотвратить враждебное поглощение до того, как оно начато. При этом зонами повышенного внимания должны стать история компании, ее финансирование, а также вопросы, связанные с приватизацией.

Помимо этого рассматриваются любые предполагаемые неправомерные действия, которые могут нарушить защищенность компании: долги; инвестиционные обязательства; соблюдение формальностей в ходе приватизации; реорганизация компании с целью выкупа акций и избавления от миноритарных акционеров; реорганизация компании, с тем чтобы сменить организационно-правовую форму и превратить ее в закрытое акционерное общество или общество с ограниченной ответственностью; реорганизация компании с тем чтобы вывести ценные активы, продажа стратегических активов новому юридическому лицу; передача имущества в залог и т. д.

Среди способов защиты компании можно назвать такие, как: реорганизация компании, так чтобы разделить ее на несколько небольших предприятий, ни одно из которых не будет объектом враждебного захвата; передача наиболее важных активов полностью принадлежащим дочерним компаниям; новый выпуск в дочерних компаниях акций друг для друга, которого было бы достаточно для того, чтобы уменьшить долю холдинговой компании в каждой дочерней компании до размера менее 25%; организация управления каждой дочерней компанией лояльными менеджерами; удаление всех генеральных директоров из дочерних компаний, концентрация управления в управляющей компании; передача всех бухгалтерских функций полностью принадлежащей (дружественной) бухгалтерской фирме; передача акций офшорным компаниям, реорганизация компании таким образом, чтобы «размыть» или иным образом избавиться от пакетов акций, которые могли бы препятствовать ее основной хозяйственной деятельности; изучение договора с существующим реестродержателем и проверка его лояльности либо заключение договора с новым реестродержателем; уменьшение количества акционеров, с тем, чтобы избежать законодательного требования об использовании независимого реестродержателя; передача акции в доверительное управление; залог акций, выплата всех непогашенных долгов; прекращение всяческого использование векселей; изучение всех долгосрочных договоров поставки и продажи; выпуск дополнительных акций; приобретение дополнительных пакетов акций на вторичном рынке с целью компенсирования пакетов акций потенциальных захватчиков; привлечение для этой цели финансирование; удостоверение в лояльности существующего менеджмента компании; внесение дополнений и изменений в устав, с тем чтобы максимально затруднить замену существующих членов совета директоров и руководителей. Все эти методы являются действенными при защите компании от враждебных поглощений. Следует заметить, что данный перечень не является закрытым.

Вместе с тем необходимо предусмотреть ряд процессуальных мер, направленных на защиту компании. Если нападение произошло, следует проанализировать следующие вопросы: что можно предпринять на внеочередном собрании акционеров, как обезопасить реестр акционеров, как вести хозяйственную деятельность, как предохранить банковские счета, как сохранить физический контроль над компанией и имуществом, какова должна быть стратегия связей с общественностью и взаимоотношений с государственными органами, как обеспечить личную безопасность.

Большинство компаний, против которых направлены враждебные захваты, а также их акционеры и менеджмент не готовы осуществить проведение обеспечительных мер. Как показывает практика, типичными примерами «силовых поглощений» являются следующие:

Создание системы двойного менеджмента, использование определений судов общей юрисдикции по искам акционеров для осуществления попытки силового захвата предприятий;

Создание системы двойного реестра, двух составов акционеров.

Такие примеры можно приводить до бесконечности. С точностью можно сказать лишь следующее: вероятность «силовых захватов, поглощений» или, другими словами, «корпоративных войн» в настоящее время постоянно возрастает. Появляются новые ухищренные методы нападения. Защищаться приходится, обжалуя решения судов, используя связи в политических кругах, а, к сожалению, не на основе законодательства, регулирующего положения о слиянии и поглощении юридических лиц.

Целесообразно для компаний, которые могут быть объектом захватнических действий, иметь в штате квалифицированных юристов, которые могли бы не только вести текущую деятельность, связанную с решением возникающих правовых вопросов и сопровождением сделок, договоров, в которых участвует компания, но и трезво оценить ситуацию компании с точки зрения возможности враждебного нападения.

Представляется необходимым для предотвращения враждебного поглощения иметь независимых консультантов-юристов, которые могли бы вести непрерывную и самостоятельную оценку положения дел в компании, что не исключает наличия у компании штатного юриста.

При этом не должно быть конфликта между обслуживающими предприятие консультантами-юристами и собственным юристом, работающим на постоянной основе.

Независимые консультанты-юристы имеют более широкий опыт предотвращения враждебных захватов, нежели юристы, работающие непосредственно в компании, подвергшейся поглощению. Безусловно, совместная плодотворная работа и независимых консультантов, и штатных юристов является одним из основополагающих факторов борьбы с враждебными поглощениями.

В любом случае компания, обладающая ценными активами, которые она не хочет потерять, должна в первую очередь провести правовой анализ для выявления уязвимых мест. Следует предпринять упреждающие меры для создания механизмов правовой защиты от широко распространенных методов захвата, до того, как станет слишком поздно.

Ясно, что развитие рынка слияний и поглощений в Республике Беларусь находится в зачаточном состоянии, что в первую очередь связано с отсутствием биржевых отношений и замедленным разгосударствлением собственности.

В 2008 году число сделок слияний и поглощений в Беларуси увеличилось. Иностранные покупатели участвовали в 21 сделке с общей заявленной стоимостью 831 млн. долларов (без учета приобретения «Газпромом» акций «Белтрансгаза»).

Топ-20 сделок слияния и поглощения в Беларуси в 2007–2008 годах представлена в приложении 6.

В целом же совокупная оцененная стоимость M&A-сделок в Беларуси в 2008 году превысила 1,5 млрд. долларов.

В 2010 году следует ожидать крупных сделок в банковском секторе – имеется в виду продажа крупных госбанков.

В то же время акцент будет смещаться в сторону так называемых «защитных» (defensive) отраслей. То есть отраслей, которые более стабильны к динамике делового цикла. В частности, это базовые отрасли потребительских товаров: продукты питания, продуктовая розница, телекоммуникации и Интернет, фармацевтическая отрасль, некоторые другие потребительские товары. В Беларуси есть как частные, так и государственные предприятия в этих отраслях. Более того, заявлены планы по приватизации крупных и средних игроков в пивной промышленности, в фармацевтической отрасли.

При этом очевидно, что масштабной приватизации в Беларуси не будет.

В то же время есть понимание, что отдельные предприятия, в принципе, могут быть проданы иностранным инвесторам и это не повлияет на национальную безопасность.

Рассмотрим несколько примеров слияний и поглощений 2009 года на внутреннем рынке Республики Беларусь.

Так, в ноябре 2009 года на рынке юридических услуг Республики Беларусь произошло крупнейшее слияние .

Юридические компании «Степановский, Папакуль и партнеры» и «Вашкевич, Сапего и Храпуцкий», входящие в пятерку крупнейших компаний отрасли в Республике Беларусь, объявили о своем слиянии, и с января 2010 г. будут вести совместный бизнес.

Объединенная команда, состоящая из 22 юристов, в том числе 8 из которых рекомендованы в качестве лидирующих белорусских юристов международными юридическими справочниками, продолжит работу под брендом «Степановский, Папакуль и партнеры» (СПП) в новом офисе в центре города. Решение об объединении единогласно принято всеми действующими партнерами обеих компаний 11 ноября 2009 г.

«Объединение команд позволит поднять качество оказываемых услуг на новый уровень. Потребности многих клиентов требуют подключения к работе над проектом до 10-12 специалистов одновременно. Это возможно сделать, только обладая большой командой профессионалов» - отмечает управляющий партнер СПП Александр Степановский.

«Мы уверены, что объединение близких по духу и отношению к Клиентам команд юристов будет успешным и приведет к усилению наших позиций на рынке юридических услуг Республики Беларусь» - заявил партнер «Вашкевич, Сапего и Храпуцкий» Aндрей Вашкевич.

Благодаря объединению получат новое развитие практики по недвижимости и строительству, судебному разрешению споров, налогам, сопровождению сделок слияний/поглощений, особенно в банковской и страховой сфере. Объединение и дальнейшее развитие наиболее востребованных на рынке практик позволит СПП закрепить свои лидерские позиции в этих сферах, а также усилить корпоративное и арбитражное направление в деятельности СПП.

«На современном рынке сегодня наиболее востребованы юридические услуги в области сопровождения сделок и споров с недвижимостью, землей и строительством, FMCG (продовольственные товары). Масштаб компаний постоянно растет, что требует от юридических компаний больших ресурсов и высокого профессионализма», - отметил управляющий партнер СПП Валерий Папакуль.

На протяжении 2-3 последних месяцев 2009 года на слуху новость о том, что крупный оператор МТС и сеть «Связной» собираются объединиться.

Сотовый оператор МТС ведет переговоры о передаче сети своих фирменных салонов в управление группе компаний «Связной». Сотрудники двух компаний объясняют, что МТС отчаялась найти для своей розницы команду менеджеров, но объединение двух сетей пока не обсуждается .

В ноябре 2009 года сотрудники компании «ТС-Ритейл» («дочка» АФК «Система»; управляет примерно 320 салонами под вывеской МТС и 40 - под брендом «Точка») получили письмо от МТС, в котором говорится, что команда менеджеров сети «Связной» будет оказывать сотовому оператору консультационно-управленческие услуги по развитию его розничной сети. Всего у самой МТС и «ТС-Ритейла» с учетом франчайзинговых салонов более 1700 точек продаж.

Основной владелец «Связного» Максим Ноготков подтвердил эту информацию, отказавшись обсуждать подробности проекта. М.Ноготков сформировал команду из менеджеров первого и второго звеньев «Связного» - всего 13 человек, включая исполнительного вице-президента Сергея Румянцева,- которая будет оказывать консалтинговые услуги МТС, оставаясь в штате «Связного».

Договор, по которому «Связной» станет управляющим салонами МТС, может быть заключен в течение месяца. Благодаря сокращению управленческих расходов, использованию единых технологических решений, совместных закупок и объединению логистических функций экономический эффект для двух сетей может составить не менее $40 млн. в год. Кроме того, партнерство позволит «Связному» закупать товар со скидками иногда до 10% и получать вознаграждение от МТС за консалтинговые услуги. Так, «Беталинк» (салоны сети будут ребрендированы в МТС) получает за продвижение бренда оператора около $2 млн. в месяц.

Группа компаний «Связной» основана в 2002 году Максимом Ноготковым, объединяет около 1705 салонов в России и 64 - в Республике Беларусь. Доля на российском рынке сотового ритейла - 17%. Розничный оборот в 2007 году - $2,34 млрд., выручка за первое полугодие 2008 года - $1,7 млрд., долг - около $60 млн.

Для МТС привлечение сторонней управленческой команды - логичный шаг.

Таким образом, существует своя специфика белорусского рынка слияний и поглощений. В традиционном рыночном понимании понятие «поглощение» означает покупку предприятия целиком или контрольного пакета акций, то белорусские государственные технологии слияний и поглощений не в полной мере являются сделками покупки, так как приобретаются на иных правовых основаниях. Цену покупки также нельзя назвать «справедливой» стоимостью. Главный критерий реорганизации акционерных обществ через слияния и поглощения в период с 2004 года по настоящее время - это преодоление убыточности. Крупное или среднее белорусское предприятие приобретает другое, находящееся на стадии спада, то есть «приобретает» старый или молодой бизнес, который не смог подтвердить свою ценность.

В практике мировой рыночной экономики основными критериями эффективного слияния и поглощения являются увеличение доходов акционеров компании - цели, польза клиентов предприятия - покупателя.

Белорусская модель слияний и поглощений может быть охарактеризована термином патерналистские, дружественные последовательные слияния и поглощения (охваты), где предприятия-консолидаторы оказывают поддержку менее успешным предприятиям-конкурентам и не конкурентам в горизонтальных и вертикальных слияниях. Под последовательными поглощениями (охватами) понимается программа поглощений, в которой имеет место множество поглощений небольших компаний со стороны крупного консолидатора. Под вертикальным слиянием понимается слияние компаний, которые действуют на различных стадиях или уровнях производственного процесса в одной и той же отрасли. Отраслевая консолидация рассматривается как возможность получения стратегических преимуществ в конкурентной борьбе.

Отечественная стратегия патерналистских дружественных охватов может рассматриваться как вариант бизнес-стратегии роста с относительно малым риском для предприятия-донора. Однако такой риск существует. С конца 2006 года этот риск усиливается в связи с осложнением торгово-экономических взаимоотношений с основным торговым партнером Беларуси Россией и повышением цен на углеводородное сырье. Повышается вероятность взаимных неплатежей отечественных предприятий, а срыв расчетов по текущим обязательствам, как известно, является первым шагом на пути к экономической несостоятельности. Возрастает потенциальная угроза, а, возможно, и потенциальная удача в случае последующего восстановления предприятия, скупки предприятий, имеющих низкие финансовые показатели, за бесценок.

На основании проделанной работы можно сделать следующие выводы.

1. В зарубежной практике под слиянием может пониматься объединение нескольких фирм, в результате которого одна из них выживает, а остальные утрачивают свою самостоятельность и прекращают существование. Английские аналоги рассматриваемых понятий имеют неоднозначное значение.

Поглощение компанииможно определить как взятие одной компанией другой под свой контроль, управление ею с приобретением абсолютного или частичного права собственности на нее. Поглощение компании зачастую осуществляется путем скупки всех акцийпредприятия на бирже,чтоозначаетприобретение этого предприятия.

2. Одним из ключевых мотивов слияний и поглощений является извлечение синергетического эффекта, т.е. повышение уровня экономической эффективности консолидированной компании за счет реализации возникающих преимуществ по сравнению с эффективностью компаний - участниц сделки, например, более масштабной деятельности или оптимизации условий выполнения функций укрупненным банком. Однако в значительном числе случаев процесс слияний и поглощений, ориентированный на ожидание проявления синергетических эффектов, терпит неудачу. Отрицательные последствии могут затронуть интересы государства, основных собственников и акционеров организации как до осуществления сделки, так и после нее. Дополнительно к этому возможна неверная оценка возможностей настройки деятельности объединенного предприятия.

3.Одним из главных условий, которые учитывают компании при планировании pacширения за счет слияний или поглощений, являетсявозможность экономии времени при достижении поставленной цели.Следующий немаловажный фактор, влияющий на способ реализации стратегии расширения, - возможность снижения издержек адаптации.Важное значение также имеет возможность снижения издержек конкуренции. Нередко компании ставят цельювозможность объединения ресурсов, позволяющего добиться дополнительных преимуществ.Такими преимуществами могут быть экономия на издержках и рост доходов сверх суммы данных изменений, которые возможно произвести по отдельности. Стратегическое решение относительно вертикальной интеграции может обеспечивать возможность экономии на транзакционных издержках.

Одной из наиболее существенных сложностей, с которой компании могут столкнуться еще на начальных этапах планирования сделки, является оценка компании-цели. Стремление кполучению дополнительных выгод от объединения компаний побуждает компании платить премии сверх рыночных цен за компании-цели, однако зачастую эффекты от данных выгод являются переоцененными или трудно осуществимыми. При планировании сделок слияний или попечении компании должны учитывать, что зачастую они будут связаны с повышенными финансовыми расходами. На заключительных стадиях процесса слияний или поглощений могут возникнуть проблемы объединения компаний после проведения сделки слияния.

1. Гохан Патрик А. Слияния, поглощения и реструктуризация компаний/ Патрик А. Гохан; Пер. с англ. - 2-е изд. - М.: Альпина Бизнес Букс, 2006. - 741 с.

2. Левин А.А. Мотивы слияний и поглощений в корпоративном секторе экономики // Финансы и кредит. – 2007. - № 21. – С. 33-35.

3. Мыцких Н. Ситуационный анализ угрозы рейдерства в контексте национальной модели консолидации активов // Вестник ВХС РБ, №11, июнь 2007 г.

4. Соколов М.А. Слияния и поглощения как механизм стратегического развития компании // Экономика и управление. – 200. - № 6. – С. 249-253.

5. Радыгин А. Слияния и поглощения в корпоративном секторе (основные подходы и задачи регулирования) // вопросы экономики. - 2002, -№12.

6. Рид С.Ф., Лажу А.Р. Искусство слияний и поглощений. - М.: Альпина Бизнес Букс, 2004.

7. Робер М.-А., Тильман Ф. Слияния и поглощения. - Мн.,2008.

8. Розанова В.А. Слияния и поглощения на российском рынке. М.: ООО «Журнал «Слияния и поглощения», 2009. - № 4.

9. Скотт П. Слияния и поглощения. - М.,2008. – 367 с.

10. Соловьева Т. Иду на "Вы" Практика слияния и поглощения на белорусском рынке.// Слияния и поглощения, 2007,№ 03 (46) июнь.

11. Топ-20 сделок слияния и поглощения в Беларуси в 2007–2008 годах // Ежедневник. – 2009 г. - № 3. – с. 30-36.

12. Шабалина М.А. Эффективная синергетика банковских слияний // Финансы, денежное обращение, кредит. – 2008. - № 7 – С. 287 -289.

13. Шапран В.С. Слияния и поглощения: тенденции с поправкой на перемены // Банковское дело. - 2009. - № 1. – С. 44-47.

14. На рынке юридических услуг Республики Беларусь произошло крупнейшее слияние. Режим доступа: http://www.ma-journal.ru/news/65666/.

15. Управлять их салонами будет одна команда. Режим доступа: http://www.ma-journal.ru/monitor/19488/.

Изменение на рынке M&A в России в 2007-2008 гг.

Приложение 2

Данные по сделкам M&A с участием российских компаний за 2008 год в сравнении с 2004-2007 гг., $ млн.

| Отрасли | Итоги за 2005 г. | Итоги за 2006 г. | Итоги за 2007 г. | Итоги за 2008 г. | ||||

| Число сделок | Сумма сделок | Число сделок | Сумма сделок | Число сделок | Сумма сделок | Число сделок | Сумма сделок | |

| Финансы | 28 | 1 512,00 | 37 | 2658,00 | 53 | 7 137,00 | 54 | 22 211,30 |

| Электроэнергетика | 2 | 173 | 4 | 489,70 | 24 | 18 305,00 | 41 | 9 533,80 |

| Пищевая | 42 | 1 490,10 | 44 | 1401,90 | 52 | 4 488,00 | 35 | 7 506,2 |

| Нефтегазовая | 22 | 17 438 | 27 | 8428,50 | 46 | 43 216,00 | 22 | 7 321,90 |

| Металлургия | 16 | 1 554,50 | 20 | 15866,00 | 22 | 6 169,00 | 18 | 7 038,90 |

| Телекоммуникации | 19 | 735,2 | 27 | 2008,80 | 30 | 7 468,00 | 29 | 4 656,70 |

| Ритейл | 27 | 630 | 39 | 2697,90 | 41 | 4 688,00 | 21 | 3 855,00 |

| Строительство и недвижимость | 14 | 1 537,00 | 24 | 1682,70 | 29 | 3 234,70 | 33 | 3 530,10 |

| Горнорудная | 8 | 2 537,70 | 11 | 1714,50 | 25 | 9849 | 18 | 2 984,60 |

| Химическая | 15 | 1 106,70 | 9 | 283,60 | 20 | 4 347,00 | 16 | 2 201,80 |

| Машиностроение | 26 | 1 231,80 | 20 | 511,10 | 32 | 2 725,00 | 17 | 1 858,20 |

| Транспорт | 4 | 225 | 14 | 927,70 | 19 | 1 660,00 | 15 | 1 675,70 |

| Прочее | 18 | 1224,5 | 30 | 1502,80 | 41 | 5 577,60 | 19 | 934,6 |

| СМИ | 15 | 419 | 27 | 1442,50 | 23 | 2 150,00 | 17 | 874,2 |

| Гостиничный бизнес, досуг, туризм | 10 | 579,7 | 8 | 293,80 | 21 | 807 | 8 | 763,7 |

| Информационные технологии | 7 | 88 | 3 | 367,00 | 8 | 341,7 | 17 | 609,8 |

| ИТОГО | 273 | 32 482,20 | 344 | 42 276,50 | 486 | 122 163,0 | 380 | 77 556,50 |

16.11.2017

События.

Банки не сдают долги. У коллекторов выдался нехлебный год.

По итогам трех кварталов 2017 года коллекторы получили от банков на 6% просроченных долгов меньше, чем годом ранее. При этом резко сократилась доля продажи в рамках цессионных сделок и первичного агентского размещения, которые дают взыскателям наибольший доход.

16.11.2017

События.

За коротким рублем. Позиции на продажу открывают и российские, и зарубежные инвесторы.

Курс доллара на российском рынке обновил годовой максимум, приблизившись к уровню 61 руб./$. Основной спрос на валюту наблюдается со стороны российских компаний, которым предстоят крупные платежи по внешнему долгу. Одновременно интерес к рублю теряют и иностранные инвесторы, которые в расчете на ужесточение денежно-кредитной политики Федеральной резервной системы США сокращают позиции в валютах развивающихся стран.

16.11.2017

События.

Компании все больше уступают гражданам в кредитной активности. Мониторинг финансов.

Согласно опубликованной вчера ЦБ России статистике развития банковского сектора, общий объем кредитов экономике, компаниям и физическим лицам, за октябрь 2017 года с исключением валютной переоценки увеличился на 0,4%. Если в годовом выражении объем выданных в октябре кредитов гражданам превышал соответствующий уровень 2016 года на 10%, то для компаний он на 1,4% ниже прошлогоднего уровня. Доля валютных ссуд продолжает сокращаться.

15.11.2017

События.

Мегарегулятор прав потребителей. ЦБ России готов взять на себя защиту банковских клиентов.

Полномочия по защите прав потребителей банковских услуг могут перейти от Роспотребнадзора к ЦБ. Профильные депутаты Госдумы России с ЦБ согласны: Роспотребнадзор, по их мнению, часто принимает решения в этой сфере на основе не закона, а «принципа справедливости». Роспотребнадзор и защитники прав граждан против передачи данной функции ЦБ.

15.11.2017

События.

Инвесторы скупают акции. Макропрогнозы провоцируют рискованные вложения.

В ноябре управляющие международных фондов довели долю рискованных активов в своих портфелях до рекордного уровня за последние два с половиной года. Одновременно доля денежных активов сократилась до минимального уровня с октября 2013 года, свидетельствует опрос экспертов Bank of America Merrill Lynch.

15.11.2017

События.

Пенсии без собственников. ЦБ России задумался о принудительной смене бенефициаров НПФ.

Банк России разработает механизм санации негосударственных пенсионных фондов через смену собственников. Для клиентов НПФ это, безусловно, хорошая новость - при таком сценарии они сохранят не только накопления, но и инвестдоход. Выгоды же внешнего санатора неочевидны. И, по оценке экспертов, в его роли с высокой вероятностью выступит дочерняя структура ЦБ.

14.11.2017

События.

Из черного списка показался выход. ЦБ России дал банкам рекомендации по реабилитации клиентов-отказников.

У клиентов банков, попавших в черный список отказников, рассылаемый по кредитным организациям ЦБ, появился реальный шанс на восстановление репутации. Банк России совместно с Росфинмониторингом разработал и представил методические рекомендации по реабилитации добросовестных клиентов. Они отдают этот процесс в значительной мере на откуп банкам, но при этом регулятор обещает тщательно контролировать действия кредитных организаций при возникновении спорных отказов клиентам со стороны банков.

14.11.2017

События.

Биткойны принесут налоговый расход. Минфин России нашел объект налогообложения в сделках с криптовалютой.

Неясная правовая «сущность» криптовалют не мешает им приносить доход, который облагается НДФЛ, счел Минфин. При этом декларировать данный доход физлица должны самостоятельно. Эксперты уверены: администрировать налогообложение подобных доходов почти нереально. Значит, разъяснения рассчитаны исключительно на добровольцев, которые захотят легализовать средства от продажи криптовалют.

13.11.2017

События.

Судебный процессор. Правительство России обсуждает использование искусственного интеллекта в правовой сфере.

Департамент проектной деятельности правительства обратился к Дмитрию Медведеву с предложениями по цифровизации нормотворчества и правоприменения. Перевод устаревшей правовой системы на цифровые рельсы поможет улучшить бизнес-климат, считают авторы проекта. Речь идет о создании «электронных кодексов» по французскому образцу, генерации типовых судебных решений при помощи искусственного интеллекта и создании автоматизированной системы контроля судебной практики.

13.11.2017

События.

ЦБ России поговорит с заказчиками аудита. Будущий регулятор завершает обсуждение реформы отрасли.

Обсуждение Банком России проекта реформы аудита с отраслью, судя по всему, подходит к концу. Несмотря на то что и у аудиторов, и у нынешнего регулятора рынка - Минфина - остались вопросы к ЦБ, откладывать принятие проекта в Госдуме не намерены. Банк России тем временем займется обсуждением проекта уже с заказчиками аудита и его пользователями.

Причинами сделок по слиянию и поглощению служат цели, которые преследуют участники сделки. Мотивы проведения сделок по слиянию и поглощению с точки зрения собственников бизнеса связаны с ресурсами, которыми располагает компания-инициатор сделки:

– мотивы сокращения оттока ресурсов (денежных средств);

– мотивы увеличения или стабилизации притока ресурсов;

– нейтральные мотивы по отношению к движению ресурсов.

С позиций управленческого подхода причины сделок по слиянию и поглощению могут быть классифицированы по направлениям деятельности компании и перспективам ее дальнейшего развития:

– операционные мотивы;

– финансовые мотивы;

– инвестиционные мотивы;

– стратегические мотивы. (См. Савчук С.В. Указ. Соч.)

Наиболее внятный мотив сделок по слиянию и поглощению со стороны компании-покупателя – это повышение стоимости компании за счет расширения бизнеса. При этом могут решаться самые разнообразные задачи:

– устранение конкурента (горизонтальная интеграция);

– выход за счет поглощаемой компании на новые рынки (горизонтальная и вертикальная интеграция);

– диверсификация бизнеса и уменьшение хозяйственных рисков, смена вида деятельности, бизнеса (сделки конгломератного типа);

– построение завершенного технологического цикла производства продукции (вертикальная интеграция);

– экспроприация чужого бизнеса (все предыдущие стратегии);

– отмывание доходов, полученных преступным путем;

– восстановление государственного контроля в отрасли (при участии государства в сделке).

Увеличение доли рынка достигается за счет увеличения объемов производства в корпорации после проведения сделки при горизонтальной и вертикальной интеграции. В тех сегментах рынка, где существовала ценовая конкуренция между участниками сделки, достигается более эффективная ценовая политика. Иногда после завершения сделки происходит ликвидация поглощенного конкурента для устранения ценовой конкуренции. Антимонопольное законодательство ограничивает сделки подобного рода, которые могут привести к ограничению конкуренции.

К числу причин проведения сделок по слиянию и поглощению следует отнести стремление компании-покупателя получить синергетический эффект. Синергетический эффект – увеличение эффективности компании, образовавшейся в результате слияния, по сравнению с суммарной эффективностью сливающихся компаний до их объединения. Получение синергетического эффекта достигается за счет роста доходов и снижения издержек объединенной компании, которые могут выражаться:

– в снижении транзакционных издержек за счет перехода на внутренние цены между компанией-целью и покупателем. Чаще всего снижение достигается при вертикальной интеграции, между компаниями работающими в одной технологической цепочке;

– в экономии на постоянных издержках за счет оптимизации организационных структур и использования современных технологий управления. Как правило, участники сделки обладают рядом схожих или дублирующих подразделений. Создание единого подразделения, которое будет работать в интересах двух компаний, или передача его функций компании-инициатору позволяет избежать дублирования. Чаще всего к таким подразделениям относятся бухгалтерия и финансовая служба, отдел маркетинга и рекламы, отдел продаж. Экономия на постоянных издержках темы больше, чем выше их доля в расходах участников сделки;

– в достижении финансовой синергии за счет оптимизации финансовой структуры, налоговых платежей и установления контроля над финансовыми потоками компании-цели. Достаточно часто компания-инициатор сделки работает в высокодоходной отрасли экономики (нефтегазовый сектор, металлургия и горнодобывающая отрасль) и имеет избыточные денежные потоки. При проведении сделок конгломератного или иного типа такой компанией происходит перераспределение избыточной ликвидности в пользу других эффективных видов деятельности, что позволяет добиться внутренней диверсификации капитала в корпорации;

– в использовании более совершенных технологий производства продукции и т.п.

Наконец, еще одной причиной подобных сделок в России следует считать поглощение путем «отъема» собственности с целью последующей продажи и получения сверхприбыли, т.н. рейдерство.

Целями поглощаемой компании при проведении сделки поглощения в любой ее форме является получение так называемой премии поглощения. Премия поглощения представляет собой разницу между ценой выкупа одной акции при проведении сделки поглощения и текущей рыночной ценой этой акции на момент выдвижения кампанией-покупателем предложения на покупку (тендерного предложения). Чем выше премия поглощения, тем больше вероятность того, что компания-цель ответит согласием на тендерное предложение компании-покупателя. Однако согласие поглощаемой компании нельзя считать критерием успешности сделки.

1.3. Результаты сделок по слияниям и поглощениям

По данным аналитиков в 70% случаев менеджмент компании-покупателя оценивает результаты сделки по поглощению как посредственные. Ожидаемый синергетический эффект наблюдается только в 23% сделок. В чем причина таких результатов?

Первая причина заключается в том, что любая сделка по поглощению – мероприятие достаточно затратное. Наиболее распространенным в мире способом финансирования таких сделок является использование заемного капитала. Сделки подобного рода называются выкуп «с рычагом», или Leveraged Buyouts (LBO). Выкупы с большим рычагом приводят к снижению эффективности работы, как основного бизнеса, так и предприятия-цели. При таком способе финансирования большая часть средств, которые могли быть израсходованы на модернизацию производства, исследования после объединения компаний, расходуется на обслуживание обязательств. Достаточно высокий процент сделок по поглощению, профинансированных за счет собственных средств компании-покупателя в России (20–30%), объясняется непрозрачностью бизнеса покупателя, использованием подобного рода сделок с целью отмывания полученных ранее доходов, высокой стоимостью заемных ресурсов. Однако использование собственных средств при проведении поглощения не является гарантией успеха.

Наиболее легко синергетический эффект достигается при горизонтальной интеграции компаний. Так, слияние компаний Boeing и McDonnell в 1997 г. позволило Boeing использовать не полностью загруженные линии McDonnell и ее производственные мощности по изготовлению инструментов.

Одной из причин низкой эффективности сделок по поглощению являются часто завышенные ожидания масштаба синергии. Примером подобной сделки считается приобретение компанией Sony киностудии Columbia Pictures. Сделка проводилась с целью увеличения объема продаж видеовоспроизводящей продукции фирмы Sony формата Betamax. Sony, выпустившая видеомагнитофон формата Betamax, столкнулась с плохим продвижением продукта на рынке в условиях жесткой конкуренции со стороны основного производителя видеомагнитофонов формата VHS – корпорации Matsushita. Sony видела решение проблемы с продвижением своего видеомагнитофона в выпуске продукции, воспроизводимой на этом оборудовании. Способом решения этой проблемы Sony избрала поглощение киностудии Columbia Pictures, которое обошлось ей в 1989 г. в 6 млрд. долл. Заменив руководство киностудией и фактически отказавшись от всякого контроля за их деятельностью, корпорация Sony не только не получила ожидаемой синергии от роста доходов, но к 1994 г. была вынуждена зафиксировать убытки от деятельности Columbia Pictures в размере 3,2 млрд. долл. и объявить об их списании. Почему не был получен ожидаемый синергетический эффект? В данном случае причиной неудачи явились различные побудительные мотивы развития бизнеса производителей воспроизводящих и записывающих устройств (компания Sony), ставших обладателями коллекцией записей в результате приобретения киностудии Columbia Pictures, и другими производителями аудио- и видеозаписей. Компании Sony не удалось добиться широкого распространения своих цифровых аудиокассет и минидисковых форматов на территории США.(См. Финкильштейн С. Ошибки топ-менеджеров ведущих корпораций: Анализ и практические выводы.–М.: Альпина Бизнес Букс, 2005. – С.126–129).